アラフィフ世代で、近い将来、すなわち老後のお金に不安を抱く人は多いと実感しています。老後資金は一体いくら必要なのか?老後の毎月の収支はどうなるのだろうか?年金だけで、どのくらい足りないのだろうか?一体何をどうしていけば良いのか?という悩みや不安を日々の相談現場でも耳にしているからです。

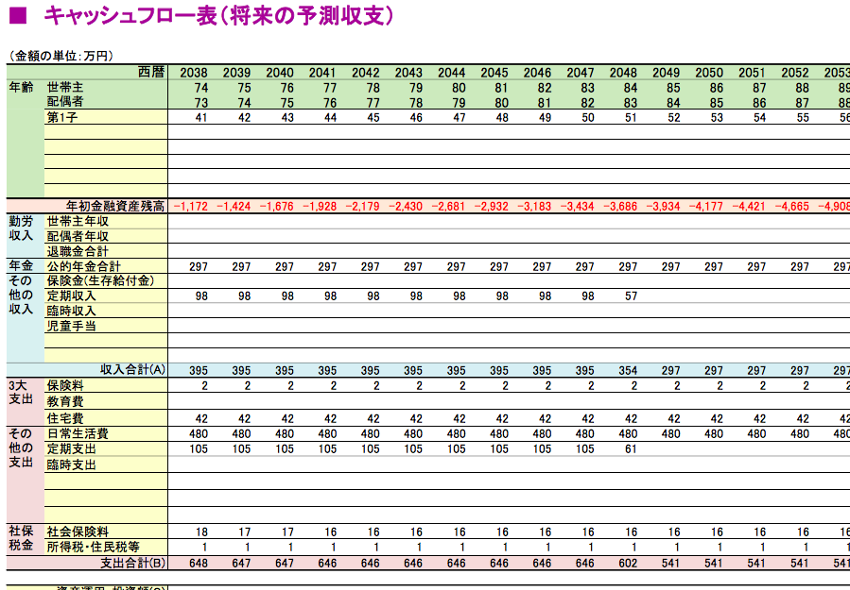

ネットで調べてみても、自分がどうしたらいいのかはわかりません。なぜなら、2つとして同じ家計はないからです。家族構成や働き方、収入、毎月のお金の使い方、趣味や嗜好は千差万別です。ですから、自分の正解を導くには、自分の人生設計図とそれに関わるお金のことを見える化することが一番の近道なのです。具体的には、ライフプラン表とキャッシュフロー表を作成することです。

特に50代に入ると、将来の設計図がほぼほぼ固まっていると言えます。マイホームや住宅ローンの有無、子供の教育費に目処がたち、何歳でリタイアするか?会社員であればリタイア時の退職金がどのくらいか?など、この先起こるであろうライフイベントとその予算も、30・40代と比較すると容易に把握しやすいと言えます。だからこそ、50代のうちに、ライフプラン表とキャッシュフロー表を作っておくことは、老後の人生を左右するといっても過言ではないと私は考えます。

ライフプラン表とは? 作成のコツは既存のテンプレートを利用すること

ライフプラン表を一言で表すと「自分の人生の設計図」です。具体的には、自分や家族のライフイベントとそれにかかる予算を年表形式で一覧化していきます。ライフイベント表と呼ばれることもあります。

ライフプラン表の作成は簡単に行うことができます。日本FP協会の便利ツールで家計をチェック!ページから「将来のイベントと費用を考えるライフイベント表」を無料ダウンロードして、それを利用すればいいだけです。手書きの場合はPDFを、パソコンで作成する場合はEXCELで作成しましょう。

書き出す内容については、例えば、〇〇歳で住宅を購入、〇〇歳で住宅買い替え、〇〇歳で老人ホーム入居など大まかな目安と予算を数値化&見える化することです。ただし、あくまでも目安ですから、今、わかっている範囲で構いません。作成する目的は将来のイメージを掴むこと、これが一番重要です。

ライフプラン表が出来上がったら、次にキャッシュフロー表も作ります。

家計簿をつけなくても家計が改善しない理由は?

あなたの周りで家計簿をつけている、という人はかなりの確率で多いのではないでしょうか。

それもそのはず、書店には家計簿のつけ方や家計簿ノートなど販売されていますし、自分の親が家計簿をつけていた人も多いかもしれません。

家計簿は家計管理の王道と言えますが、実は家計簿だけでは家計の改善には役不足なのです。家計改善できている!という人は家計簿を活用できているので素晴らしいと思います。でも、こんな覚えがあるとしたら、、注意が必要です。

- 家計簿をつけることが目的になっている

- 家計簿をつけた達成感で見直すことはしていない

- 家計簿を何年もつけているけど家計は変わらない

家計改善したい時は、キャッシュフロー表作成が効果あり

家計簿は過去の支出を記録する記録帳ですから、当然ながら記録をつけているだけでは、未来の家計は変わりません。

つまり、記録から改善ポイントを読み取れる人だけに役立つツールと言えます。

私も新婚の時には、家計簿をつけては挫折、、を繰り返しましたが、今は家計簿をつけていませんし細かく記録していくのは好きではありません。

それよりも効率的だと思っているのが、最近3ヶ月分のレシート(全買い物分)をためて記録をチェックすることです。主婦業を25年以上続けていると、日々の消費行動はほぼ一定内に収まります。たまに3ヶ月分のレシートチェックをするのですが、変動幅は小さいことから確信を持ちました。私の場合、レシートチェックで家計のお金の流れと傾向を把握できることから家計簿は必要ないとの結論に至りました。

重要なのはお金の流れを見える化することです。そして、お金の流れを見える化するツールとしてオススメなのが、キャッシュ(お金)フロー(流れ)表です。

では、実際に自分でキャッシュフロー表を作る方法をお伝えしましょう。

excel苦手でも大丈夫!キャッシュフロー表を作る超簡単な方法

キャッシュフロー表はexcelを扱える人であれば簡単に作成することができます。

日本FP協会の便利ツールで家計をチェック!ページから家計のキャッシュフロー表のexcelテンプレートを無料ダウンロードできるので、それを利用すればいいだけです。

また、excelを扱えない、または苦手だという人には無料でキャッシュフロー表を作れるサイトを利用するのも一考です。

【Financial Teacher System 8】というFPのノウハウを結集した無料のライフプランシミュレーションソフトです。一般個人利用、FP業務利用をあわせて、2022年7月末時点で40,500人以上が利用しているライフプランソフトです。私も利用者の1人です。ソフトの開発をされているのは、FP資格を持つシステムエンジニアですから、無料といっても侮れないレベルのライフプランソフトです。

こちらのソフトでは、excelは使いません。Webサイトに登録後、画面の必要項目に入力を進めていくと自動計算を行なってキャッシュフロー表を作成してくれます。作成した表はPDF、Excel形式でダウンロードできるのも秀逸なところです。

キャッシュフロー表を作成する時のコツ1(入力データは事前に準備)

入力は簡単なのですが、コツはあらかじめ入力データを用意しておくことです。リストをあげておくので参考にしてください。

- 加入している保険内容がわかるもの(加入及び終了日時・保険金額・保険料など)

生命保険、火災保険など損害保険も - 受け取り年金

ねんきん定期便やねんきんネットから将来の年金受け取り見込額を確認しておきましょう - 持ち家で住宅ローン利用中

住宅ローン借り入れの詳細(借り入れ年月、繰上返済の記録など)

住宅ローンの返済予定表に詳細が書いてあるので用意しましょう - 住居維持費

持ち家の場合、固定資産税とメンテナンス費用を入力します。マンションであれば管理費・修繕積立費と専用住戸の機器交換費など。

戸建ての場合は外壁塗装や屋根の張替えなど大型修繕費と住戸内の機器交換費など。 - 現預金の額

手持ちの預金通帳などから合計額を出しておきましょう - 教育費

子供が学校に通っている場合には学費を確認しましょう。まだ明確でない時には、進学コースごとの標準値で入力することもできます。 - 毎月の収入と支出

不動産投資・アフィリエイトなど定期的に決まった収入やローンなどの支出がある場合には明細がわかる資料を用意しておきましょう。

キャッシュフロー表を作成する時のコツ2(変動家計費を簡単に算出する方法)

その他の家計費には毎月決まってかかる光熱費や通信費があります。

また、厄介なのが食費や生活用品など毎月変動する生活費です。家計簿をつけている人は簡単に分かりますが、家計簿をつけていない場合は計算するのは手間ですよね。そんな時におすすめしたい計算方法があります。

例えば2022年1月1日のすべての預金通帳の残高から2021年1月1日の残高をマイナスします。その時に貯蓄や投資などに回した金額は除きましょう。

1年間の収入ー貯金=支出

このように計算すると2021年の1年間の支出がわかります。そこから光熱費や通信費・保険・住宅といった固定の支出を引くと変動支出が出ますので12で割れば毎月の変動部分の平均生活費がわかります。

すべて入力すると、家計分析レポート(将来の家計シミュレーション)が自動作成されます。

生涯の年収シミュレーション

老後の年金収入

住宅ローン返済額と残額推移、返済プラン

住居費

教育費

加入中の保険一覧

保障グラフ

その他収入・支出について

将来の収入と支出の推移グラフ

年間収支と資産残高

キャッシュフロー表

老後に必要な資金

遺族の家計分析結果

以上を網羅したデータが作成されます。実際に家計相談で作成するレポートと同様のものになります。

家計のキャッシュフロー表は簡単に作成できる、ただし注意点もある

家計のキャッシュフロー表は専用ソフトを利用すれば簡単に作成できることをお伝えしてきました。

作成したキャッシュフロー表を利用すれば、家計改善のヒントが見えてきますので、ぜひ活用してみてください。

最後になりますが、キャッシュフロー表を自分で簡単に作成することは可能ですが、注意点もあります。

まず、入力内容が正しくないと正確なシミュレーションができないことです。そのような意味では、入力内容に間違いがないか、プロのFPにチェックしてもらうのが確実です。

また、社会保険や税制の知識が十分でないと、どう改善すれば良いのかが分からないことです。単に支出を削減するレベルであれば、思いつくかもしれません。ただし、例えば、夫婦の公的年金の受給方法をどのように設計したら受給額を最大化できるのか?など年金制度の知識がない人には難しいと言えます。また、今後の働き方をどうするのが、年金受給額へのプラス効果があるのか、など専門的なアドバイスが欲しい場合には、社会保険制度に明るいFPに相談されることをおすすめします。

以上を踏まえて、当社で作成するキャッシュフロー表は、お客様のライフプランについて丁寧なヒアリングを重ねて作成いたします。また、キャッシュフロー表作成後の改善案については、50代のプレ定年世代に特化した課題(公的年金や退職金の受け取り方と手取り額の増やし方、リタイア後の住宅ローン返済、60歳以後の働き方など)へのコンサルティングも得意としています。

プレ定年世代専門のお金のプロと一緒にライフプランを作りたい方は、お問い合わせください。

また、プレ定年世代に特化した情報を届けて欲しい人は、無料の公式LINEに登録しておいてくださいね。